La loi de finances pour 2024, adoptée le 21 décembre 2023, a apporté de nombreuses mesures intéressant les particuliers. Son objectif est de lutter contre l’inflation, la baisse du déficit public et l’investissement pour la transition écologique.

Cette loi de finances est loin d’être structurante, certaines mesures neutralisent des jurisprudences du Conseil d’Etat favorables au contribuable et d’autres font l’objet encore à ce jour d’interprétation.

Revalorisation des barèmes et des plafonds

Le barème de l’impôt sur le revenu et les plafonds de l’impôt sur le revenu sont revalorisés de 4,8% pour tenir compte de l’inflation.

Le barème applicable aux revenus 2023 pour l’établissement de l’impôt sur le revenu 2024 est le suivant :

| Tranches | Taux d’imposition |

| Jusqu’à 11 294€ | 0% |

| De 11 294€ à 28 797€ | 11% |

| De 28 797€ à 82 341€ | 30% |

| De 82 341€ à 177 106€ | 41% |

| Au-delà de 177 106€ | 45% |

Le plafond du quotient familial est revalorisé à 1 759€ (contre 1 678€ en 2023) pour chaque demi-part additionnelle.

Le plafond annuel de la Sécurité sociale (PASS) est fixé à 46 368€ en 2024 (contre 43 992€ en 2023).

Aménagement du prélèvement à la source

Pour les couples soumis à imposition commune, le taux de prélèvement à la source est actuellement commun pour l’ensemble du foyer. Ce taux, sur option, peut être individualisé afin de tenir compte des écarts de rémunération des conjoints ou partenaires de Pacs.

A partir du 1er septembre 2025, cette règle sera inversée. Le taux individualisé sera appliqué par défaut et le taux commun sur option. Ainsi, chacun des membres du couple disposera d’un taux individualisé calculé par l’administration qui s’appliquera à ses revenus personnels.

Prorogations et aménagements des réductions et crédits d’impôts

Le législateur proroge le dispositif « Denormandie ancien » jusqu’au 31 décembre 2026. Celui-ci devait s’appliquer aux investissements réalisés jusqu’au 31 décembre 2023. Pour les investissements réalisés à compter du 1er janvier 2023, la loi aligne les taux applicables aux investissements réalisés via une société civile de placement immobilier (SCPI) sur ceux qui sont applicables en cas d’investissement direct.

La réduction d’impôt « Malraux » prorogée jusqu’au 31 décembre 2024, concerne les dépenses de restauration complète d’un immeuble bâti pour lequel une demande de permis de construire (ou déclaration de travaux) a été déposée à compter du 1er janvier 2009 et situé dans certaines zones protégées. L’éligibilité au dispositif dépend de la date de dépôt de demande du permis de construire (ou déclaration de travaux).

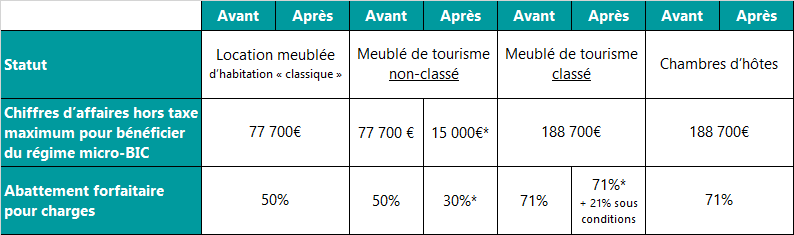

Location meublée

Le but poursuivi par le législateur était initialement l’alignement du meublé de tourisme au meublé classique.

Pour rappel les locations meublées, habituelles ou occasionnelles peuvent bénéficier, sous conditions, du régime du micro-BIC. Le gouvernement, confronté au développement massif des locations meublées dans les zones touristiques et de son impact sur l’offre de logements d’habitation dans ces zones, a prévu un durcissement du régime micro-BIC applicable aux locations meublées de tourisme.

Il convient de noter que le gouvernement a voté le mauvais texte concernant cette réforme. Il en suit le régime suivant :

Aucune date d’application n’étant précisée, les revenus 2023 sont donc soumis à ces nouvelles mesures sans que les contribuables n’aient eu la possibilité d’opter pour le régime réel en connaissance de cause.

*Ces taux et seuil ont été votés par erreur. Il conviendra d’être attentif lors de l’établissement de la déclaration d’impôt, par ailleurs peut-être y aura-t-il d’ici là des mesures de tempérament reprises au BOFIP ?

Point TVA

Les locations de logements meublés à usage d’habitation étaient jusqu’à présent exonérées de TVA, à l’exception :

– Des locations fournies dans le secteur hôtelier et de l’hébergement touristique (hôtels et résidence de tourisme (sous conditions) et villages de vacances classés) ;

– De l’ensemble des locations meublées des autres secteurs à usage résidentiel (appartements, gîtes ruraux, maisons de retraite, résidences étudiantes, etc.) lorsqu’elles mettent à disposition un local meublé et au moins trois prestations sur quatre (le petit déjeuner, le nettoyage régulier des locaux, la fourniture de linge, la réception même non personnalisée de la clientèle) dans des conditions similaires à celles proposées par les établissements à caractère hôtelier.

Concernant la dernière exception, le Conseil d’Etat a jugé que le cumul des trois prestations ne pouvait pas justifier à lui-seul l’exonération de TVA car la location pouvait être regardée comme en concurrence avec le secteur hôtelier malgré l’absence de certaines prestations.

Désormais, sont soumis à la TVA les locations meublées dans le cadre du secteur hôtelier ou de secteurs ayant une fonction similaire si la prestation d’hébergement n’excède pas 30 nuitées et qu’elle comprend la mise à disposition d’un local meublé et au moins 3 des 4 prestations citées ci-dessus.

Les locations meublées à usage résidentiel des autres secteurs restent concernées par la condition de mise à disposition du local meublé et des trois prestations sur quatre sans condition de durée de séjour.

PERIn & Mineur

A compter du 1er janvier 2024, la souscription du Plan Epargne Retraite Individuel (PERIn) et le versement sur des PERIn déjà souscrit sont interdits pour les mineurs.

Impôt sur la fortune immobilière (IFI)

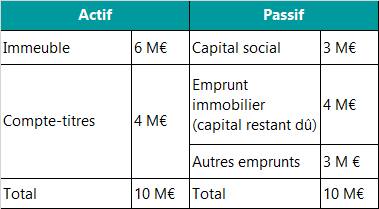

Le gouvernement a souhaité harmoniser la taxation des biens immobiliers détenus en direct avec celle des biens détenus de manière indirecte et ce afin de mettre fin à une optimisation lorsque les immeubles étaient détenus au sein d’une société ou dans des cascades de sociétés puisque l’on calculait l’impôt avec l’application d’un coefficient immobilier quel que soit l’actif.

Afin d’uniformiser les règles de déductibilité des dettes en matière d’IFI, la loi vient modifier celles relatives à l’évaluation des titres de sociétés détenant des actifs immobiliers imposables et réaliser une refonte de la valeur taxable de la société ave un mécanisme en deux temps lié à un double plafonnement.

Monsieur A, résident fiscal français, détient une société civile (100%) : Exemple sous réserve des précisions du Bofip

Avant la réforme apportée par la loi de finances, Monsieur A aurait déclaré une valeur des titres imposables de 1,8 M€ [(10M – 4M – 3M) x 6/10].

Désormais, il n’est plus possible de prendre en compte les dettes contractées par la société qui ne sont pas afférentes à des actifs imposables à l’IFI.

La loi prévoit, en complément de cette règle, un double plafonnement qui permet d’éviter une valorisation des titres imposable supérieure à la valeur vénale réelle des titres.

Monsieur A procédera au calcul suivant : Selon les nouvelles règles, la valeur imposable des titres est de 3,6 M€ [(10M – 4M) x 6/10].

La règle du double plafonnement permet de limiter la valeur imposable des titres afin qu’elle ne dépasse pas l’une des valeurs suivantes :

– Valeur vénale des titres : 3 M€ (10M-4M-3M) ;

ou,

– Valeur de l’actif immobilier de la société évalué comme s’il était détenu directement par Monsieur A en proportion de ses droits au capital de la société : 2 M€ (6M – 4M).

La valeur imposable des titres pour l’IFI est donc, dans le cas de Monsieur A, de 2 M€.

Quasi-usufruit

Lorsqu’une donation est consentie en nue-propriété sur une somme d’argent, l’usufruitier dispose d’un quasi-usufruit légal et à son décès la totalité de la somme était déductible de l’actif successoral. Cette dette du donateur quasi usufruitier envers le donataire nu-propriétaire est appelée « dette de restitution ».

Afin de dissuader le recours à de telles donations de sommes d’argent avec réserve d’usufruit, le législateur a interdit la déduction au passif successoral de telles dettes de restitution.

Néanmoins, pour éviter une double taxation, les droits de donation déjà payés sont imputés sur les droits de successions dus par le nu-propriétaire.

Enfin, le quasi-usufruit successoral du conjoint survivant et le quasi-usufruit constitué sur le prix de cession d’un bien démembré (dès lors que ces dettes ne sont pas contractées dans un but principalement fiscal) restent toujours déductibles.

La nouvelle rédaction de l’article 774 bis du CGI al 1 et 2 semble avoir une portée plus large que l’intention qu’avait le législateur toutefois s’agissant du bénéfice d’une clause bénéficiaire en démembrement de propriété avec un quasi-usufruit, celui-ci se trouve hors champ du nouveau dispositif, le quasi-usufruit naissant au décès du souscripteur-assuré.

Nous restons à votre disposition pour toute question complémentaire.

L’équipe Ingénierie Patrimoniale & Fiscale

Achevé de rédiger le 23/01/2024

Nos AUTRES actualités

-

Période inédite et troublée … quelle fiscalité pour 2025 ?

7 février 2025 -

« Luxembourgeoisez-vous » !

25 juillet 2024